品牌資產/價值與併購價格有關係嗎!?

- 撰文者:

- 2017/12/28 瀏覽數:6467

企業隨著環境改變及多角化經營風潮盛行下,運用併購(M&A)策略來持續並擴張經營已是司空見慣之手法,全球所掀起的併購熱潮,預估以年逾量超過10%以上成長速度前進,因為併購可促進併購公司獲得技術、產品、銷售通路及良好的市場地位。而收購者在買下被併購者所訂之併購價格(股權或資產等)在未能完整透明化狀況下,被併購者的售價除要考慮市值外,亦要考量受收購者品牌價值來調整其併購價格,此議題似乎相當有趣,因為其結果會促使欲以併購方式進行永續經營及擴展市場之企業,思考在併購轉型升級期間,是否要強化其品牌價值?

併購可以促進收購者獲得技術、產品、銷售通路及良好的市場地位,故在2008年代的過去十年,併購活動呈現等比指數級地增長(Martynova and Renneboog; Hijzen et al.),近年來也是企業擴展的最佳策略之一,所有參與併購交易公司的淨效益多是產品、品牌和銷售地點等,主要呈現在其廣泛地不同變化及相異價值水準上(Lee et al.)。而併購定價是指併購發生時,雙方對併購標的(事業單位之股權或資產等)所確定的價格。適當定價是併購成功的首要保證,收購者支付的價款過高會降低併購後的投資回報率,甚至直接預示著未來的整合會失敗。

而目前在併購談判期間的市場調查流程多是在於評估有形資產,譬如財產、廠房設備及流動資金等,以及某些具體的無形資產形式,譬如合約權利及專利等;但是更為軟弱的形式,如品牌、員工與客戶的良好關係、及企業聲譽(goodwill)卻像是另外回事(Richard and Jonathan),故本文將探究品牌資產/價值對於併購交易價格的是否有影響。

一、併購交易方式的類型

對於併購交易的相關研究,過去曾有專家繪製典型併購的交易模式,第一類為併購整個目標公司,交易模式有A公司換股併購B公司、A公司以現金併購B公司,有2種;第二類是收購目標公司資產,交易模式有A公司現金收購B公司資產,收購後B公司解散、A公司股份收購B公司資產,收購後B公司解散,有2種;第三類是收購目標公司所有股份,交易模式有A公司現金收購B公司所有股份,收購後B公司續存、A公司股份收購B公司所有股份,收購後B公司續存,有2種;第三類是收購目標公司部分股份,交易模式是A公司現金收購B公司股份,掌握控股權,B公司成為小股東,有1種;第四類是公司自我收購,交易模式是A公司成立A1子公司,A1公司換股吸收A公司,以完成A股權結構轉換目的,有1種;第五類是三角兼併,交易模式是A公司以自已股份成立A1子公司,由A1公司及B公司完成換股吸收合併,有1種;第六類是槓桿併購(Leveraged Buy-out,LBO),LBO發起人尋找LBO機會,鎖定A公司,通常A公司是價值被低估的上市公司,LBO發起人中含有A公司高階管理者,1種。以上併購交易模式付款方式為何使用現金或股份?其選擇方法之決定因素參照以下四種。

二、併購交易的付款方式

(一)方法一:考慮清償債務的付款方式

此方法除衡量被訂購者的債務能力外,還需探究清償債務能力的相關變數。併購付款方式可用可變抵押品進行,以收購公告前一年末的財產、廠房設備與總資產賬面價值的比率來評估(Faccio and Masulis),有形資產對公司償債水準是具積極影響性的(Hovakimian, Opler and Titman)。另外,收購者規模大小也是相關的另一個變量,因為規模較大的公司會有較值得信賴的感覺,使該類公司的違約率低,更能促使其發放更多的債務。

(二)方法二:考慮未來成長機會及市場時機付款方式

投資機會理論認為,透過收購者估算與被收購運作間關係,若被併購企業存有成長機會,則收購者會皆由融資方法來進行投資,或許會更喜好以購買股票方式進行(Martin;Jung, Kim and Stulz)。而且,根據市場高估理論,收購者會以高估的股票價格來進行收購(Shleifer and Vishny)。

(三)方法三:考慮資訊不對稱的付款方式

當被併購者價值信息不對稱時,收購者會以更高的激勵方式進行收購(Hansen),若被購者規模比併購者規模更高時,此不對稱性作法會更高。為了控制信息不對稱,可運用交易價值是被併購者在收購公告前四周的股權市值變量進行估算(Faccio and Masulis),當被併購者是一個小而不透明的私人公司時,信息不對稱亦會上升(Faccio and Masulis ; Harford et al.)。同時,在涉及非上市股票交易時,須考慮被併購者消費/流動性狀況,因為此類型被併購者偏好現金,期望能夠即時兌現其財富。

(四)方法四:考慮公司控制監督權利的付款方式

被併購者會因併購後公司控制監督權利轉變,促使新公司發行新股票稀釋了原來的股份(Stulz;Jung et al.),也就是說被併購者會喪失原擁有之財產,所以收購者有可能會使用現金進行付款(Amihud et al.)。另外,鑑於實證證據顯示,收購者股東財富的有顯著降低現象亦表示,當持股比例較高時,單純以股票收購交易的可能性會更低(Travlos,Brown and Ryngaert;Schlingemann)。

(五)方法五:啄食順序及自由現金流的付款方式

啄食順序理論(The Pecking order Theory)中表示企業融資的順序,分別是(1)內部、(2)外部、(3)間接、(4)直接、(5)債券、(6)股票融資(Myers);而擁有大量自由現金流的公司,很可能以現金進行收購,特別是大量現金交易時,若企業現金流量有充足的債務能力,該企業更可能用現金來資助各種投資項目(Michael C. Jensen)。故若被購者擁有足以支付併購交之現金時,將會用現金進行收購。

(六)方法六:考慮敵意收購的付款方式

併購交易的特點可能會對付款方式產生影響。在敵意收購中,即有一個以上的收購者皆對某一企業有興趣時,收購者會期望很快地完成交易,以期有效阻止競爭(Fishman;Berkovitch and Narayanan),因此在敵意收購時,併購者通常會選擇現金作為交換媒介。

相關於併購交易的實務,首先是收購者在決定併購前評量自我狀況,再篩選可能被併購的企業,在選定被併購的目標企業後,對其進行評價及了解相關財務會計處理方向,接著與被併購方進行議價協商並敲定最終的併購價格,最後才是擬定併購後整合及重新調整之策略。以財務角度來看,併購最重要工作就是評價,以客觀角度來評估價格,能夠避免因主觀判斷所導致的高估或低估價值之現象。特別是自收購者角度來看,如何務實評估自被併購者處可能獲得的價值,不應對未來銷售業務及獲利進行高估,或對併購報價過低導致併購破局,或許都是併購過程的重要關鍵。至於,許多無形資產的評估也可能是併購活動中必須評估的,尤其是品牌資產方面,如何將其轉換為有形價值,讓併購交易中能夠容易計算出交易成本,應是現在併購過程中的管理要項。

三,品牌資產/價值

相關於「品牌」,是客戶所熟悉的並優化地保持在記憶中,因為強勢及獨特性的品牌知覺,乃是發生於客戶對其的品牌資產的評價(Keller),所以品牌資產應是併購者重視的併購因素,也是企業最有價值的無形資產。而且,品牌資產在併購過程中,似乎不太會與財務及運營等相關事宜做比較,往往被視為是一種後思緒(Hise; Kumar and Blomqvist; Homburg and Bucerius),對於衡量品牌資產持續是一個關注的問題,過去併購過程中很少被探討與參考(Washington Macías Rendón and Katia Rodríguez Morales),而被收購者的資產評估是在資產負債表上進行的,當呈現有趨近於零或完全為減值時,此現象會損害公司的利益,故可解釋為什麼少數公司在轉移時會認定及衡量,故從品牌到客戶關係間的無形資產(Binder and Hanssens),在併購過程已開始注意到品牌資產等無形資產的價值。

四、品牌資產/價值在併購中的角色

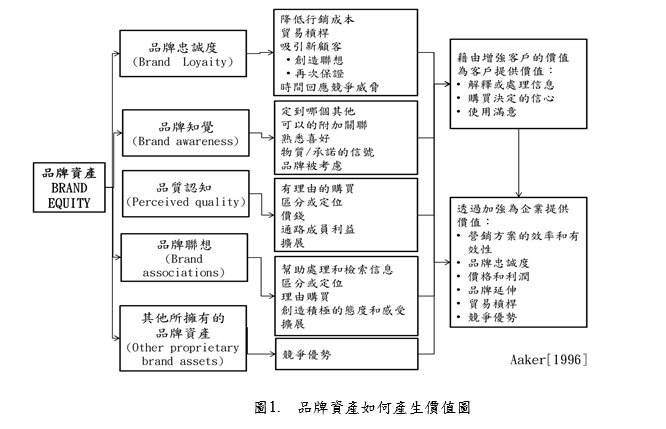

David A. Aaker早在1996年即指出,品牌資產的價值是一組資產和負債的總和,其結構分別有:品牌忠誠度、品牌知名度、品質認知、品牌知覺和其他專有品牌資產,也是創造價值的基礎,提出品牌資產為企業或客戶所創造價值模型如下。

而過去的併購案例發現,併購者並未重視Aaker所提出的品牌資產之價值,主要在完成併購時交易後,是否有降低成本或提升財務績效情況,極度地忽視考慮消費者對併購的看法,包括品牌影響併購程度、品牌經營者移轉後效益等,及影響收購公司未來表現確定性因素,譬如:價格、產品及服務品質(Homburg and Bucerius)。雖然,在B2C領域中,品牌資產轉讓過程中所涉及的一些問題亦受到關注(Jaju; Muzellec and Lambkin),但其較少在B2B背景下受到探究。品牌資產通常於併購談判中給予較低的優先順序,且經常在交易結束後再以簡單的權宜之計來決定,以其一或重新組合兩個公司品牌的名稱及符號(Knudsen et al.; Ettenson and Knowles)。

五、分析方法敘述及結論

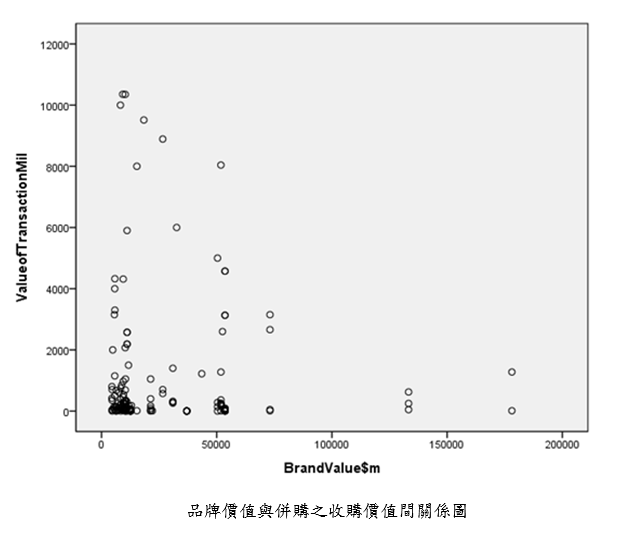

本文以2016年Interbrand公司網站內的最佳100排名之品牌價值為對象,再透過國際併購資料SDC Platinum資料庫進行搜尋其排名公司名稱為併購者,共約整理出180筆資料,再以SPSS進行品牌價值與收購價值(Value of Transaction)繪製散佈圖/點狀圖試圖找出其線性關係,以期確認兩者之是否存有關聯性。結果發現(如下圖),品牌價值與收購價值似乎並未存在明顯的線性關係,顯示品牌價值與收購價值之關聯性不大,表示併購者的品牌資產/價值狀況對被併購者之定價沒有影響。

六、建議

由上述內容敘述,發現併購者的品牌資產/價值與對被併購者所要訂定的價格並無顯著關係,是否表示應將品牌資產/價值納入企業會計課目進行評估(Sinclair and Keller)後,在促進全面會計制度更為合理化,使得併購者及被併購者的品牌資產/價值與併購價格呈現正向關係,更讓企業經營者思考在各成長階段要如何經營品牌,而非持續不斷地提升品牌資產/價值。當要擔任進行擴張市場範疇之併購者時,應盡量降低其品牌資產/價值;而要以被併購者腳色退出或降低市場經營時,反而要運用高價值之品牌資產/價值來拉抬其定價。

保稅倉庫、免稅商店、離島免稅購物商店及物流中心自主管理專責人員在職教育訓練(回訓8小時) - 此為回訓課程 - 尚未確定開課請勿繳費

上課時間 2026/04/11 ~ 2026/04/11

Excel樞紐分析實務全攻略:資料洞察與分析 × AI 智能應用 - 王仲麒老師

上課時間 2026/10/12 ~ 2026/10/19

工廠精實管理實務

上課時間 2026/09/04 ~ 2026/09/04

ISO 20400 永續採購策略方針展開工作坊

上課時間 2026/04/28 ~ 2026/04/28

進階業務開發技巧 - 提問與人際關係

上課時間 2026/11/13 ~ 2026/11/13

21世紀點石成金創意行銷術

上課時間 2026/04/14 ~ 2026/04/14

顧客心理解碼師:洞悉購買決策的奧秘

上課時間 2026/11/23 ~ 2026/11/23

高空工作車操作人員特殊安全衛生在職教育訓練班(回訓) - 報名時請上傳初訓證書掃描檔 - 回訓3小時課程

上課時間 2026/07/06 ~ 2026/07/06

企業導入品管圈(QCC)實務 - 第一梯

上課時間 2026/05/19 ~ 2026/05/19

吊升荷重在三公噸以上之固定式起重機(架空型─地面操作)操作人員安全衛生教育訓練 - 4/13-4/21學科夜間班 - 4/22-4/23術科實習日間班

上課時間 2026/04/13 ~ 2026/04/23