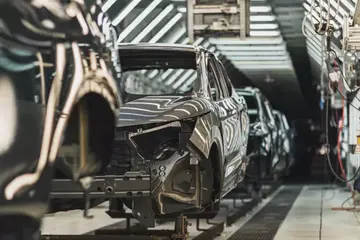

探究國內汽車產業在台佈局策略與發展瓶頸

- 撰文者:

- 2021/12/30 瀏覽數:2459

一、前言

回顧台灣汽車產業的歷史,曾一度擁有高達13家的整車組裝廠,也近一步發展出特有的「少量混線生產」技術,被當時的汽車業界視為「台灣奇蹟」。但汽車產業本身具有技術密集、資本密集的產業特性,因此國內汽車產業在技術累積與單一成本的部份,並無法取得長期優勢,在全球運籌的趨勢下,不容易因應其成本競爭劣勢所帶來的影響,進而出現產業發展瓶頸。

另一方面,從市場發展角度來看,國內汽車市場先天有著市場份額太小的限制,加上消費者的消費選擇口味多元,因此其產業生態逐漸朝向國內組裝廠淪為技術母廠的生產附庸,無法累積核心能力並進行產業升級,而國內整車業者其發展趨勢也逐漸側重「汽車銷售」,而非「汽車組裝」。

因此在這樣的趨勢下,國內汽車市場發展容易受到國際車廠的產業佈局所影響。從生產端來看,國內整車廠有機會成為技術母廠重要的生產基地,擴大亞太地區生產體系的影響力,或是藉由其獨特的市場生態,強化整車設計等關鍵能力的優勢;以市場端來看,從進口車商成立分公司與總代理商的合作變動等趨勢可初窺國際車廠對於台灣市場的發展策略,另外在市場銷售板塊,可觀察到國產中大型房車市場的消跌與平價進口車對於國內車市的衝擊與影響。

二、國際車廠在台佈局發展趨勢

- 現有生產基地與產能規劃

目前國內整車組裝主要以日系車為主,由台灣整車廠幫日本車廠進行乘用車與商用車的代工生產;另外,福特與六合集團合作,韓國現代汽車則是與三陽工業進行技術合作,除此之外,Honda則是由全資子公司台灣本田接收過去三富汽車在屏東的生產基地,自行組裝生產。商用車的部份,還有台塑集團的子公司台宇汽車幫荷蘭的DAF進行貨車與重車的組裝代工。

國內主要生產基地概要詳見下表1所示。就國內汽車組裝產能的部份來看,以國瑞的整體年產量最高,可見國瑞汽車已達到產能滿載的情況,反觀而其他整車廠整體產能都不足五成,其產能利用率與設備稼動率都相對低谷。

|

品牌商 |

整車 製造商 |

生產基地 |

產能 (千輛) |

車型 |

備註 |

|

Toyota |

國瑞 汽車 |

中壢廠 |

100 |

Corolla Altis |

Toyota出資70%,和泰30%;從事沖壓、焊接、塗裝和組裝 |

|

觀音廠 |

60 |

Camry、Vios、Yaris、Wish、Innova |

從事焊接、塗裝和組裝 |

||

|

Hino |

中壢廠 (商用車) |

5 |

大型客車、輕型貨車、中重型貨車 |

前身為車身沖壓零組件生產公司富永公司,後被國瑞合併 |

|

|

Ford/ Mazda |

福特 六合 |

中壢廠 |

110 |

Mazda3、Mazda5、Focus、i-MAX、Mondeo、Escape、Econovan、Kuga、Fiesta |

福特出資70%,六合集團30%;MAZDA成立分公司自行經營品牌,旗下只剩舊世代Mazda3、5給福特六合組裝 |

|

Nissan/ Luxgen/ Tobe |

裕隆 汽車 |

三義廠 |

120 |

Big Tiida、Teana、Livina、March、Serena、Luxgen MPV、SUV、Seden、M'car、W'car |

裕隆出資60%,日產40%;Tobe已停產 |

|

Mitsubishi |

中華 汽車 |

楊梅廠 |

120 |

Lancer Fortis、Delica、Veryca、Zinger、Colt Plus、Savrin、Outlander、Grunder |

三菱出資14% |

|

Fuso/中華 |

新竹廠 (商用車) |

Canter |

組裝引擎與變速箱 |

||

|

韓國現代 |

三陽 工業 |

新竹廠 |

35 |

i30、Elantra、Tuscon、SantaFe、Proter |

2002年以前為本田代工,之後改與現代合作;2014年8月引進韓國KIA在台代工,簽署四年合約,單純以國產車為主,目前沒有外銷的規劃 |

|

Honda |

台灣 本田 |

屏東廠 |

30 |

Civic、CR-V、Accord、Fit |

本田獨資,接手三富汽車屏東的車廠;從事焊接、塗裝、整車組裝與整車檢測 |

|

荷蘭DAF |

台宇 汽車 |

彰化廠 (商用車) |

20 |

輕、中、重型貨車 |

2006年開始組裝DAF品牌貨車 |

資料來源:FOURIN(2013/10),本研究自行整理表1 台灣主要整車生產基地

- 新設生產規劃

- 韓國現代汽車集團

另外,韓國起亞(KIA)汽車也與三陽工業在2014年8月簽署生產合作協議,第一階段設定3年內將導入4款國產車,以都會小車、中小型房車與轎式休旅車為主。三陽原本為韓國現代(Hyundai)組裝整車, 2015年預計增至2萬輛,再加上KIA汽車的生產訂單,同時包辦兩大韓系車商的台灣代工組裝,預估年整體產量可進一步超越2萬輛。

從目前台灣整車出口最大市場的中東地區來看,現代集團在中東地區有超過35萬輛是由其他生產基地輸入,因此,在三陽工業的總產能尚未滿足情況下,未來可能有機會爭取成為另一個整車外銷出口中東的代工組裝業者。對比目前國瑞與中華的外銷車型與三陽為現代集團代工的車型來看,中型房車仍是未來較具出口機會的車型。

- Ford

福特六和集團看好國內車用配件供應鏈,在今年7月底宣佈在台灣成立Ford亞太地區零配件產品開發團隊,負責協助整個亞太區各國家零配件業務開展,同時並成立亞太首座「原廠特仕中心」,提供經過Ford原廠認證配件及安裝服務,積極搶占車用配件的龐大市場。

福特六和設立研發團隊將和國內廠商共同開發適用Ford車款零配件,並外銷供應亞太市場使用。國內車用零配件廠商的開發技術與成品水準已經相當成熟,因此創造每年內銷與出口零配件總值將近300億台幣,在國際車用零配件市場占有一席之地。

因此福特與六合集團合作,欲將台灣打造成為亞太地區的零配件開發中心,負責完整的零配件開發、測試與認證,同時搭配原廠的安裝與保固服務,成為一個完善且具競爭優勢的服務模式,同時有利於提升國內相關業者切入福特汽車的國際供應鏈當中。

- 出口份額與外銷計畫

近年來,由Toyota與和泰汽車出資成立的國瑞汽車出口量迅速擴大。2013年的年產量與2012年數據相近,但出口總量達到7.9萬輛,出口比率已經提升至45%。國瑞汽車預估2014年總產量可能提升至20萬輛,期望出口總額達到10萬輛,截至2014年7月為止,國瑞汽車外銷總額達到5.8萬輛。

事實上國瑞在整車外銷的市場拓展上,一直面臨韓國車的激烈競爭,但國瑞結合協力廠與技術母廠的協助,生產模式由少量多樣逐漸轉型為大量生產,特別是Altis車型更高達10萬輛的水準,帶動上下游供應鏈產値的大幅成長。

此外,Mitsubishi自13年成長至3,226輛,14年截至7月為止,總外銷數994輛。出口車型則是以Lancer Fortis的中型房車為主,搭配Veryca的貨車與Zinger的客貨兩用車。另一方面,中華汽車也規劃出口自家品牌的3.5噸柴油貨車「新達」,根據中華汽車為FUSO代工多年的技術合作與生產能力來看,預估能讓中華汽車在中東的商用車市場佔據一席之地。

- 小結

上述資料直觀的反映出國內汽車市場規模小的問題,雖然有機會瞄準中國大陸龐大的市場,但短期內整車組裝廠仍面臨嚴峻的發展情況,因此國內業者紛紛採取擴大出口份額的策略方案,並積極爭取成為國際車廠外銷的生產基地,發揮其生產優勢。因此國內市場發展容易受到母廠的產業佈局所影響。

以生產端來看,觀察國瑞與中華汽車出口的主力車型,不難發現中型房車是目前有機會成為國產車外銷的主力;另外由於Toyota在國內市場的一枝獨秀的情況,有機會促成更多車型的出口機會,擴大市場容量;福特汽車於今年在台灣成立的亞太研發中心,有機會進擴大六合集團在福特生產體系的影響力;三陽工業為韓國兩大車廠進行代工,積極爭取出口代工是必要的策略。而中華汽車應持續發揮商用車的龍頭地位,積極出口自有品牌的3.5噸貨車,強化自主整車的市場份額與機會。

茲將各汽車製造商在台佈局與動向整理如表2所示。

表2 台灣各汽車製造商在台佈局與動向

|

品牌商 |

製造商 |

動向 |

細節 |

|

Toyota |

國瑞汽車 |

生產目標與實績 |

|

|

開始生產Camry HV |

|

||

|

導入國產商用車HV |

|

||

|

Ford |

福特六合 |

成立原廠認證零件中心 |

|

|

Mazda |

福特六合 |

成立台灣分公司 |

|

|

Mitsubishi |

中華汽車 |

開始出口 |

|

|

FUSO |

生產與出口計畫 |

|

|

|

Luxgen |

裕隆汽車 |

海外生產計畫 |

|

|

ISUZU |

台北合眾汽車 |

生產計畫 |

|

|

VW |

太古標達國際汽車 |

工廠建設計畫 |

|

|

太古標達國際汽車 |

分公司成立 |

|

|

|

DAF |

台宇汽車(台塑) |

開始生產新車型 |

|

三、國內汽車市場發展趨勢與銷售佈局

- 銷售趨勢

從總體銷售數據來看,對比近幾年進口車在台灣的銷售趨勢,可以發現進口車市占率正逐年增加;由此可見,台灣的國產車銷售在面對進口車時,正逐漸喪失其競爭優勢與市場份額。

這樣的現象,也凸顯台灣國產車受限於母廠生產佈局與日漸攀升的成本因素,導致國產車價格慢慢與進口車看齊,使得消費者轉向購買進口車的現象越趨明顯。

- 國際車廠平價進口車策略

過去台灣的汽車市場,國產進口的分水嶺非常明確,但如今這條界線已是相當模糊,當國產車價格逐漸朝向進口車價格靠攏,或進口車價格與國產車相差無幾時,車廠在產品捉對廝殺將不受限於同級距的國產對手,而是進一步的將戰線延伸至進口車款;而消費者的購車觀念中,勢必受到進口品牌形象、品質、身份象徵等因素所影響,進而排擠國產車的購買意願。

面對極具價格競爭力的國際知名品牌車款進入台灣車市的主流市場,使得國產車在面對平價進口車其性價比與品牌效益的雙重衝擊下,逐漸凸顯國內車廠喪失市場競爭優勢的隱憂,未來更可能進一步導致國內汽車產業面臨與澳洲汽車工業相同的困境與瓶頸,導致目前的產品板塊出現大洗牌的現象,也有可能進一步減少母廠對於台灣小型車市場的投資意願與訂單。

此外,某些日系車廠則是主打「本格升級」的策略。即是利用消費者對進口車的偏好,以比國產車產品稍高的價格進入市場,在國產車的銷售價格逐年升高的趨勢下,則容易讓消費者感覺進口車與國產車的價格差異不大,在此情況下,母廠的品牌優勢完全展現,進一步將某些車款成功打入國內汽車市場,成功搶佔同級距的國產車市場。

這凸顯國產車市場的出現危機的警訊,在品質形象與價格都不如國外母廠的情況下,國產車開始出現市場板塊的變動,進而擠壓國產車的市場份額與生存空間。

- 中大型房車組裝逐漸退出台灣國產組合

若進口新車售價衝擊國產車的價格區間,甚至可降到與國產車價相抗衡的情形,因而影響新車銷售量,將導致組裝廠無法達到經濟規模,更進一步影響新車導入生產的意願,而這樣的現象以國產中大型房車受到的衝擊最為明顯,在市場規模呈現大幅縮水的情況,導致國產中大型房車陸續退出國內生產線,顯見國內中大型房車市場所面臨的嚴峻情況。

此外,國產大型房車的市場萎縮也受到新世代國產中型房車吸單效應的影響;由於國產中型房車近年來無論在車身尺碼、排氣量與產品定位等設定,逐漸朝向大型房車靠攏,而產品的功能、空間與性能等各方面也絲毫不輸給大型房車,價格上更受到消費者的青睞。

反觀大型房車,因單價與排氣量較高,且受到節能減碳趨勢的影響,同時國內消費族群主要為升級型換購買家,較容易受到價格、喜好與功能需求等因素的影響,除原有大型房車產品外,更傾向考慮中型房車、機能實用性高的休旅車,或能展現個性品味的掀背車,甚至跳過國產車來選擇價格相當的進口品牌。

- 小結

推估其國內汽車消費板塊的變動,不難預測未來可能出現的幾種情況:

- 更多的平價進口車出現,母廠減少國內代工訂單,或者結束代工合作,如Mazda自行成立分公司轉為純進口車的運作模式;

- 越來越多國際車廠在台成立分公司,專心經營國內進口車業務,導致國內汽車政策的支持朝向降低進口關稅等有利於進口商的面向傾斜;

- 國產車款與進口車款發生替代效應;

- 減少導入國產開發的車款,且車種與車型越趨單一,其技術累積與生產能力之提昇機會大幅減少。

四、對我國汽車產業之意涵

從前述的分析也清楚觀察到,國產車與進口車正進行市場結構性調整。因此,國產車商也積極導入新車款進行國產化工程,努力開拓新的主流車種來面對消費者口味的變動與平價進口車的競爭,但是和泰汽車做為一個台灣地區Toyota的代理商,並沒有這種選擇權與決策權!

目前是將台灣市場劃入東南亞區域,當母廠市場調查認為不需導入新車型,也就讓只能聽命於日本原廠的和泰,無法掌握產品選擇權,只能針對產品進行差異化的行銷策略,而非差異化性能調整,無法就產品本身進行細部調整;因此當本地市場出現一款針對台灣消費需求打造的車款,Toyota也不是不敗的銷售神話。

過去裕隆Cefiro就擊敗過Camry並開啟輝煌的銷售歲月;福特六合的Escape、台灣本田的CR-V 也是針對本地市場進行改款,加上靈活的行銷包裝,成功打動消費者的心坎。但裕隆與福特六和最後也都因為原廠不許本地廠商對產品規格進行在地差異化調整,只能依靠品牌形象、產品銷售策略以及經銷團隊來經營市場,失去根深蒂固吸引消費者的蜜糖。

有鑑於此,台灣的整車製造商並非單純尋找單一利基車型作為銷售與生產的主力,而是朝向針對在地市場進行「差異化」、「品牌形象」、「產品性能」與「銷售團隊」四個面向進行努力,開發符合國內市場所需的產品,藉此市場開拓來創造經營效益,並從中汲取養分,作為生產基地與技術母廠間談判的籌碼。

換句話說,一款成功銷售的在地化車型產品,不只是展現整車廠在「差異化」與「產品性能」調整的技術能力與生產管理能力上,成功的銷售實績更能凸顯行銷策略與銷售團隊的實力。

因此,應考量不同整車製造廠與技術母廠的合作關係與產能規劃、技術能力等條件,產生不同的生產策略與車型選擇,而非一昧的發展目前市場主流車種,導致國內汽車市場的空洞化。過去台灣也有不少藉由這種模式成功運作的車型與外銷機會。

然而,汽車工業就像核電廠相同,一旦啟動就無法停止運作,當銷售停滯時,生產線仍是無法停下腳步;因此國產車商不只擔心市場萎縮與競爭對手的威脅,但更重要的是「外銷訂單的替代效應」。

以目前整車外銷情況來說,單是關稅因素,MIT 的車能夠外銷的市場不多。其次,除了Luxgen與中華三菱以外,本地國產車的外銷幾乎完全由母廠把持,原廠願意讓台廠外銷才有外銷機會。和泰當年一舉搶下中東外銷權,但若失去中東訂單,帶來的產業與出口效益的影響相當大;再者,若外銷訂單被取消時,也可能會造成和泰汽車的資金浩劫,因此和泰目前也是全力防堵外銷權旁落。

因此在整車外銷上,除了關稅與貿易問題是重點外,應針對「轉單效應」的部份進行針對性的策略發展,或者朝向非整車外銷,而採取次系統的方式出口,增加外銷的機會與效益,同時學習福特將台灣發展成亞太零配件中心的模式,積極的帶動國內發展成熟的OEM及AM供應商進入國際市場。

猜你喜歡

共享經濟盛行,汽車共享服務公司如雨後春筍般不斷成立,日本國內汽車共享市場也正急速擴大。

Wooshin Safety System(宇信集團)成立於1984年為全球第三大汽車零件製造商,該公司布建智慧工廠提昇產線靈活度與生產效率。

專業生產汽車車體零件(車門/車蓋)、汽車安全控制系統(ABAS)、車裝飾配件(門裝飾板)、 安全帶等企業。

2020年12月17日,日本汽車製造商協會年終新聞發佈會上,豐田汽車(Toyota)社長豐田章男(Akio Toyoda)以協會主席的身分,批評各國的「電動車」(Electric Vehicle, EV)政策以及日本2035年禁售燃油車政策。他指出,這些政策將迫使日本企業投入巨額資金,加上基礎設施的全面設置,將使日本損失14兆至37兆日圓。若日本過於倉促禁止內燃機引擎汽油車政策實施,則當前汽車產業的商業模式將會崩潰,導致數百萬的工作流失,而且加上製造電動車的耗損,令此政策反而釋放更多二氧化碳。

隨著特斯拉(Tesla)、Google、Apple、微軟(Microsoft)等科技巨頭競相投入電動車的版圖,可預見的是汽車產業將步入群雄並起的戰國時代,未來是同步整合電子、軟體、服務的新科技與新思維,形成新的產業生態圈,進而演化出千奇百怪的市場新物種,彼此間的激烈攻防精彩可期,屆時鹿死誰手猶未可知。

由於疫情、晶片短缺和供應鏈中斷等因素,汽車業者在過去三年中面臨持續的逆風和不確定性,業者已經進行了多次轉型和削減成本的努力,以試圖保持其營運與利潤,不過,即將到來的聯網電動汽車轉型帶來的壓力只會增加他們的壓力。

消費者心靈捕手:破譯品牌成功的情感密碼

上課時間 2026/03/17 ~ 2026/03/17

《AI影音內容神器班》:6小時打造虛擬人物 × 動態影片 × AI配音全流程,零素材也能創造社群內容 - 第一梯 - 請自備筆電

上課時間 2026/04/29 ~ 2026/04/29

利用Excel統計方法解析及鑑別製程品質與改善成果 - 請自備筆電上課💻

上課時間 2026/07/16 ~ 2026/07/16

7S管理實務(5S+安全+節約) - 第二梯

上課時間 2026/10/30 ~ 2026/10/30

新版IATF16949:2016汽車相關產業品質管理系統内部稽核員培訓班

上課時間 2026/07/06 ~ 2026/07/07

企業財務會計稅務基礎實務-營業稅與各類所得扣繳 - LINE@ID:@274aywrg - 實體+遠距同步 - 張淵智老師

上課時間 2026/09/17 ~ 2026/09/17

人才留任與訪談技巧 <留> - <培育力>

上課時間 2026/11/18 ~ 2026/11/18

國貿雙日通:商・物・關・金等四大流國貿職場實戰班

上課時間 2026/04/22 ~ 2026/04/29

情緒不再爆!高衝突情境的從容對話術

上課時間 2026/06/02 ~ 2026/06/02

ISO9001&ISO14001&ISO45001三合一整合型內部稽核員訓練 - 第二梯

上課時間 2026/12/14 ~ 2026/12/15